相続のことなら『東京相続なんでも相談ルーム』へご相談下さい。

休日:土曜・日曜・祭日

不動産を売却するときの税金

2025.4.1更新

Contents

- 1不動産を売却したときにかかる税金

不動産を売却したときにかかる税金

個人が保有している不動産(土地等・建物等※1)を売却したときは、譲渡所得に対して所得税が課税されます。

譲渡所得とは、不動産を売却することにより得られる所得(もうけ)のことです。不動産を売却することにより得られるもうけとは何のことでしょうか?

譲渡所得は、下記の計算式で算出されます。この計算式からも読み取れるとおり、譲渡所得税は、不動産を保有することにより得られた不動産の値上がり益(=もうけ)に対して課税される税金です。従いまして、不動産の売却により損失が算出される場合、言い換えますと、値上り益が無い場合には、譲渡所得税は課税されません。

譲渡所得=不動産の売却収入ー(不動産の取得費+譲渡費用)※2

不動産譲渡所得は、給与所得や事業所得などの総合課税の所得とは異なる所得税率で課税されますので、分離課税の所得に区分されます。

分離課税の譲渡所得は、不動産の所有期間に応じて長期譲渡所得と短期譲渡所得に区分され、長期譲渡所得と短期譲渡所得にそれぞれ異なる特別の税率が適用されます。従いまして、不動産を売却する際には、まず初めに、長期と短期のどちらの譲渡所得に該当するかの判定に注意が必要となります。

次の項目から、長期譲渡所得と短期譲渡所得について御説明致します。

長期譲渡所得について(判定・税率・軽減税率)

長期譲渡所得の判定

所有する土地等・建物等の売却所得が、長期譲渡所得に該当するのは、売却した土地等、建物等の所有期間(『土地等・建物等の保有期間について』参照)が売却した年の1月1日において5年を超える場合です。

この所有期間は、売却した土地等・建物等を取得した日の翌日から引き続き所有していた期間であると定められています(措置法第31条第2項)。

長期譲渡所得に該当する所有期間を、単純に取得から5年超と理解してしまいますと、期間計算を誤る可能性がありますので、『売却(譲渡)した年の1月1日現在』での所有期間であることに御注意下さい。

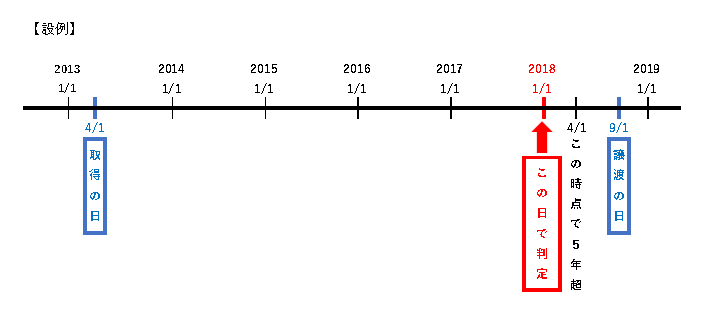

上の【設例】では、土地等・建物等の取得の日が2013年4月1日で譲渡の日が2018年9月1日です。単純な期間計算をしてしまうと、2018年4月1日で、所有期間は5年超と考えてしまいます。しかし、不動産譲渡所得の長期・短期の判定のための所有期間計算は、譲渡した年の1月1日までの期間を計算しますので、この【設例】では、2018年1月1日現在では所有期間は5年以下となります。

長期譲渡所得と思っていたのに短期譲渡所得と判定され、税率が高くなり税金が増額されることのないように、所有期間計算は慎重に注意深く行って下さい。

長期譲渡所得の税率

長期譲渡所得の税率は、次のとおりです。

所得税(国税)…15.315%(復興特別所得税を含む)

住民税(地方税)…5%

長期譲渡所得の課税の特例(軽減税率)

個人が居住用として長期にわたり所有していた家屋やその敷地を売却した場合、長期譲渡所得に適用される税率が軽減されます。

所得税(国税)…10.21%(復興特別所得税を含む)

住民税(地方税)…4%

短期譲渡所得について(判定・税率)

短期譲渡所得の判定

所有する土地等・建物等の売却所得が、短期譲渡所得に該当するのは、売却した土地等・建物等の所有期間(『土地等・建物等の保有期間について』参照)が売却した年の1月1日において5年以下である場合です。

短期譲渡所得に該当する所有期間を、単純に5年以下と理解していると、計算期間を誤る可能性がありますので、『売却(譲渡)した年の1月1日現在』での所有期間であることに御注意下さい。

前述の『長期譲渡所得について~長期譲渡所得の判定』にある【設例】をご参照下さい。

短期譲渡所得の税率

短期譲渡所得の税率は、次のとおりです。

土地等・建物等の保有期間について

土地等・建物等の売却所得が、長期譲渡所得と短期譲渡所得のいずれに該当するのかを判定するために、土地等・建物等の所有期間を計算する必要があることは上記に御説明のとおりです。

所有期間は、売却した土地等・建物等を取得した日の翌日から引き続き所有していた期間であると定められています(措置法第31条第2項)。そして、売却(譲渡)した年の1月1日現在までの所有期間を計算します。

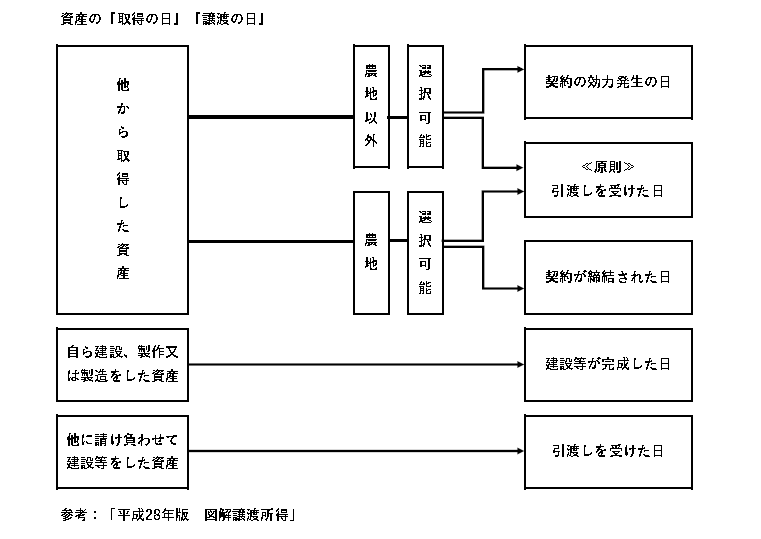

そうしますと次に『取得の日』とはいつなのか、また『売却(譲渡)した日』はいつなのか、ということが重要になります。この点について、所得税基本通達に記されていますので下図で御説明します。

不動産譲渡所得の計算方法

土地等・建物等の売却所得が、長期譲渡所得か短期譲渡所得か区分できましたら、次は譲渡所得の金額の計算をします。

長期・短期譲渡所得の金額は、次の計算式で算出されます。

譲渡所得=総収入金額-(取得費+譲渡費用)-特別控除-損失の相殺

総収入金額について

土地等・建物等を売却したときの総収入金額は次の算式で計算します。

総収入金額=売却代金+固定資産税・都市計画税の精算金

固定資産税・都市計画税の精算金も総収入金額に含まれることに御注意下さい。

取得費について

取得費には、実額取得費と概算取得費があります。実額取得費と概算取得費は納税者が有利となるように選択することが出来ます。それぞれについて解説致します。

≪実額取得費≫

実額取得費は、売却した土地等を購入したときに、実際に支払った購入代金や仲介手数料などの『取得に要した金額』と、取得後に支払った『設備費・改良費』との合計額です。算式は下記のとおりです。

実額取得費=取得に要した金額+設備費・改良費

建物等は減価償却資産ですので、上の式から減価償却費相当額を差し引きます。

実額取得費=取得に要した金額+設備費・改良費-減価償却費相当額

実額取得費は、実際に支出した金額に基づき計算しますので、契約書・請求書・領収書などの第三者が発行した書類を根拠資料として準備する必要があります。

『取得に要した金額』または『設備費・改良費』に含まれるものを下表に例示します。

| 1 | 購入代金 | 8 | 土地造成費用 |

| 2 | 購入時の仲介手数料 | 9 | 使用開始前の借入金の支払利息 |

| 3 | 購入時に支払った立退料、移転料 | 10 | 契約解除に伴い支出する解約違約金 |

| 4※ | 購入時の契約書に貼付した印紙代 | 11 | 借地の更新料 |

| 5※ | 登録免許税(登記費用を含む) | 12 | 建物の増改築代金 |

| 6※ | 不動産取得税 | 13 | 搬入費、据付費など |

| 7※ | 特別土地保有税 | 14 | その他取得のために要した費用 |

※業務の用に供される資産の場合、4・5・6・7の金額は、各種所得の計算上必要経費に算入されます(所基通37-5)。

≪概算取得費≫

概算取得費は、次の算式で計算します。

概算取得費=総収入金額×5%

実額取得費が不明な場合や実額取得費より概算取得費の方が大きい場合には、概算取得費を選択します。

概算取得費を選択した場合、建物等について減価償却費相当額を差引きする必要はありませんので御注意下さい。

譲渡費用について

譲渡費用とは『資産の譲渡に要した費用(所得税法第33条第3項)』であり、『資産の譲渡に際して直接支出した費用』と『資産の譲渡価額を増加させるために支出した費用』に区分されます(所基通33ー7)。

譲渡費用に含まれるものを下表に例示します。

| 1 | 売却時の仲介手数料 |

| 2 | 売却時の契約書に貼付した印紙代 |

| 3 | 売却時の登記費用(登録免許税、司法書士等の報酬) |

| 4 | 売却のための広告料 |

| 5 | 売却のための測量費、不動産鑑定料 |

| 6 | 譲渡のために借家人を立ち退かせるための立退料 |

| 7 | 土地等を売却するために取り壊した建物の取り壊し費用及び取り壊した建物の取得費相当額 |

| 8 | 売買契約後に更に有利な条件で他に売却するために支出する解約違約金 |

| 9 | その他譲渡に際して支出した費用 |

特別控除について

不動産の譲渡については、特別控除の特例が数多く設けられています。

特例の適用が可能な場合には、総収入金額から特別控除額を差引きすることが出来ます。その結果、譲渡所得額がゼロとなり税金が発生しないケースもあります。節税効果が大きいので、御自身の不動産譲渡取引に適用できる特例の有無を必ず調べましょう。

損失の相殺

不動産譲渡所得は、給与所得や事業所得などの総合課税の所得とは異なる特別な税率で課税される分離課税の所得として取扱われます。

二つ以上の不動産譲渡取引があり、譲渡益が計算される取引と、譲渡損失が計算される取引があった場合、同じ分離課税の譲渡損益は相殺することが出来ます。譲渡所得の計算式に『損失の相殺』とあるのは、複数の不動産譲渡取引において譲渡益と譲渡損が生じた場合の取扱いを示したものです。

不動産譲渡所得税申告サポートサービス

土地・家屋の譲渡所得税の申告は、取得費や譲渡費用の範囲の判定とその計算方法など、税法ならではの独特な考え方に基づいた検討が必要です。

『居住用財産を譲渡したときの3,000万円控除』や『相続した空き家を譲渡したときの3,000万円控除』などの特例を利用する際には、厳格な適用要件を満たしているか否かの検討が必要です。

不動産の譲渡は、金額が大きな取引ですので納税額も大きくなります。判断を誤り納税額が過大になるということのないように、専門家の活用をご検討下さい。

- 相続不動産の税金

ご連絡先&アクセス

地図

小林佳与公認会計士・税理士事務所

住所

〒143-0023

東京都大田区山王2-1-8

山王アーバンライフ310

JR京浜東北線根岸線・大森駅

北口より徒歩1分

メールでのお問合せは24時間受け付けております。

お気軽にご相談ください。