相続のことなら『東京相続なんでも相談ルーム』へご相談下さい。

休日:土曜・日曜・祭日

相続時精算課税分の贈与税額控除

2025.3.27更新

相続時精算課税を適用している方は、特定贈与者(相続時精算課税適用上の贈与者)が被相続人となる相続が開始した場合、相続税の課税財産に特定贈与者からの贈与財産を加算しなければなりません。

そして、相続時精算課税の適用を受けた贈与財産について贈与税が課されている場合には、その課された贈与税額を相続税額から控除することが出来ます。これが『相続時精算課税分の贈与税額控除』です。

相続税額から控除することが出来る相続時精算課税分の贈与税額控除額は、贈与税の外国税額控除前の金額で、延滞税・利子税・過少申告加算税・無申告加算税・重加算税に相当する税額を除きます(相続税法第21条の15第3項、第21条の16第4項)。

相続時精算課税の適用を受けた贈与について、贈与税の申告・納付が行われていなかった場合には、速やかに相続時精算課税に係る贈与税の申告・納付を済ませて、相続税の計算に加算・減算しなければなりません(相基通21の15-3)。

相続時精算課税に係る贈与税額の還付(相続税法第33条の2)

相続時精算課税分の贈与税額控除については、相続税額から控除しきれない金額がある場合、その控除しきれない金額相当の還付を受けることが出来ます。還付を受けるためには、相続税申告書を提出しなければなりませんのでご注意下さい。

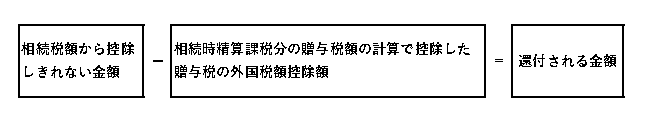

【還付金額の計算】

相続時精算課税分の贈与税額控除の適用を受ける贈与税額が、贈与税の外国税額控除の適用を受けている場合には、還付金は下記の計算式で算出されます。

上記の算式より、還付される金額は、日本に納めた相続時精算課税分の贈与税額の範囲内であることが分かります。

- 相続不動産の税金

ご連絡先&アクセス

地図

小林佳与公認会計士・税理士事務所

住所

〒143-0023

東京都大田区山王2-1-8

山王アーバンライフ310

JR京浜東北線根岸線・大森駅

北口より徒歩1分

メールでのお問合せは24時間受け付けております。

お気軽にご相談ください。