相続のことなら『東京相続なんでも相談ルーム』へご相談下さい。

休日:土曜・日曜・祭日

相続税の2割加算

2025.4.1更新

被相続人から財産を取得した相続人または受遺者が、下記のいずれにも該当しない場合には、その者の相続税額にその相続税額の2割に相当する金額が加算されます。

- 配偶者

- 一親等の血族

相続税額の2割加算のないケース

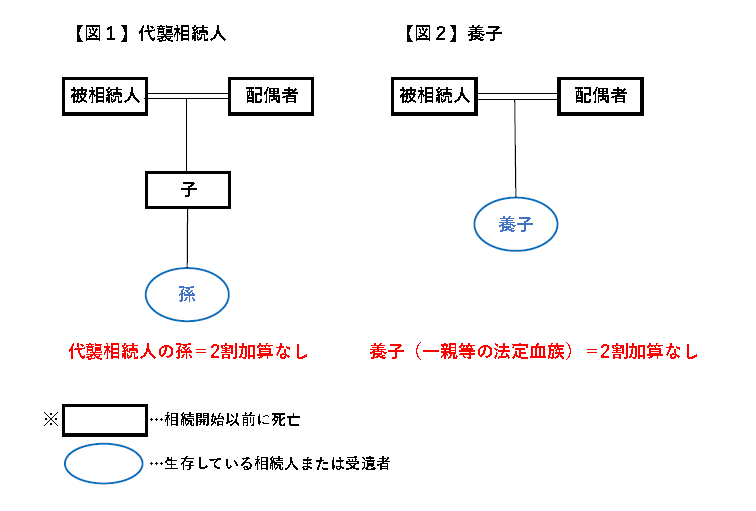

子(直系卑属)の代襲相続人の場合(図1)

被相続人の子が、相続開始の時すでに死亡していたり、相続権を失っている場合には、被相続人の子の子、すなわち被相続人の孫が子に代わって相続人(=代襲相続人)となり、被相続人の財産を相続することとなります。(被相続人の配偶者もすでに死亡している前提です。)

この場合、代襲相続人が負担する相続税額には2割加算されません。

養子(または養親)が相続する場合(図2)

被相続人の養子は一親等の法定血族ですので、一親等の血族が相続人である場合と同じ取扱いとなります。従いまして、養子が負担する相続税額には2割加算されません。

同様に、養子が先に死亡し、養親が養子の財産を相続することとなった場合も、養親が負担する相続税額には2割加算されません。

相続税額の2割加算があるケース

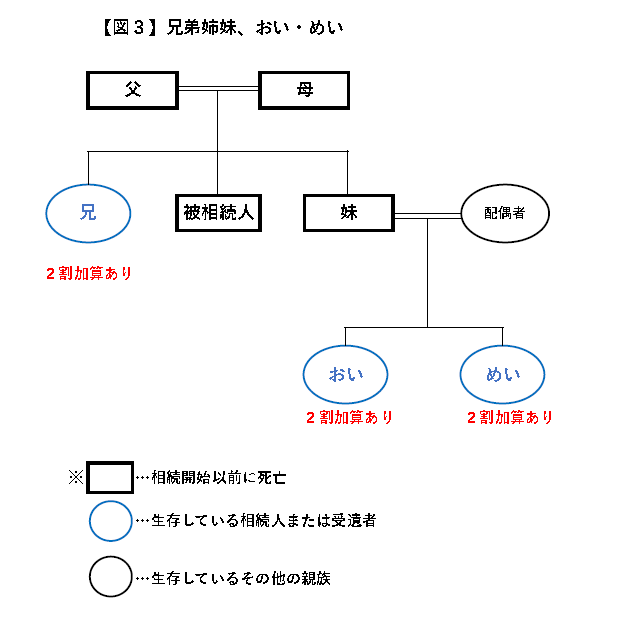

兄弟姉妹、おい・めいが相続する場合(図3)

第1順位、第2順位の相続人がいない場合には、第3順位の兄弟姉妹が相続人となります。兄弟姉妹は『二親等の血族』ですので、兄弟姉妹が負担する相続税額にはその2割が加算されます。

そして、兄弟姉妹のうち、相続開始の時すでに死亡してる者がいた場合には、その者の子が相続権を代襲します。すなわち、おい・めいに相続権が引き継がれます。(おい・めいの代襲は一代限りです。)

おい・めいは『三親等の血族』ですので、おい・めいが負担する相続税額は2割加算されます。

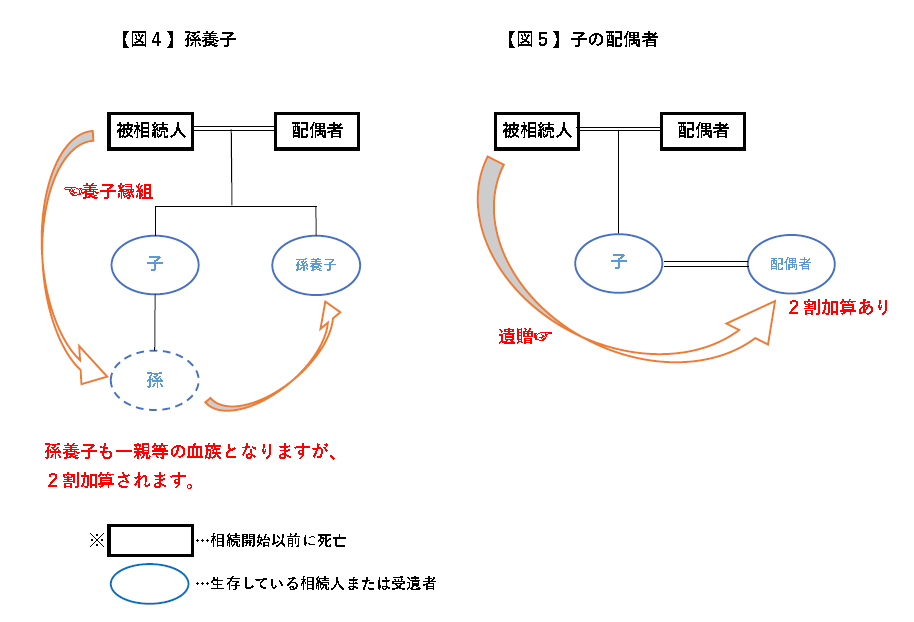

養子縁組した孫が相続する場合(図4)

被相続人が生前に孫と養子縁組をしていた場合、その孫は子と同じ『一親等の血族』となります。しかし、被相続人の直系卑属が被相続人の養子になっているケースでは、孫養子に2割加算の規定が適用されます。

孫養子とはいえ、孫が相続することで、被相続人の子に対する相続税課税が一代とばされることになり、課税の公平が損なわれる可能性があるからです。そこで、事実上の孫への相続となる孫養子への相続については、2割加算の規定が適用されることとなります。

子の配偶者に遺贈する場合(図5)

被相続人が子の配偶者に遺贈した場合にも、子の配偶者が負担することとなる相続税額に2割加算されます。

子の配偶者は『一親等の姻族』ですから、当然に2割加算が適用されることとなります。

お嫁さんや婿殿に財産を遺贈する場合には、この点もお忘れなく。

- 相続不動産の税金

ご連絡先&アクセス

地図

小林佳与公認会計士・税理士事務所

住所

〒143-0023

東京都大田区山王2-1-8

山王アーバンライフ310

JR京浜東北線根岸線・大森駅

北口より徒歩1分

メールでのお問合せは24時間受け付けております。

お気軽にご相談ください。