大田区で相続のことなら『東京相続なんでも相談ルーム』へご相談下さい。

小林佳与公認会計士・税理士事務所

〒143-0023 東京都大田区山王2-1-8 山王アーバンライフ310

電話受付時間:9:00~17:00(土日祝除く)

ご相談は土曜日、日曜日も承ります。

日程調整致しますので、ご希望日をお知らせ下さい。

ご相談予約受付中

お問合せをお待ちしています

お気軽にお問合せください

03-6429-2420

相次相続控除について(相続税法第20条)

短期間に相続が続いた場合、相続税の負担が過重となりますので、『相次相続控除』の規定が設けられています。10年以内に2回以上の相続があり、同一の財産に重ねて相続税が課税される場合には、前回の相続時に課せられた相続税額のうち一定の部分を次の相続時の相続税額から、税額控除することが認められています。

相次相続控除の適用要件

| 要件1 | 被相続人の相続人であること。 | ||

| 要件2 | その相続の開始前10年内に開始した相続により被相続人が財産を取得していること。 | ||

| 要件3 | その相続の開始前10年以内に開始した相続により取得した財産について被相続人に対し相続税が課税されていること。 | ||

適用対象者について

相次相続控除の適用対象者は、相続人に限定されていますので、相続を放棄した人や相続権を失った人については、たとえ遺贈により被相続人から財産を取得していたとしても、相次相続控除の適用は認められませんのでご注意下さい。

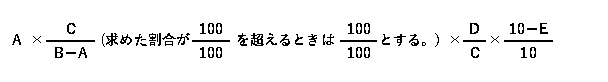

控除額の計算方法

相次相続控除額の計算式は下記のとおりです(相基通20-3)。相続税申告書を作成する際は、第7表にしたがって記入していくことで下記の計算が行われます。

相次相続控除額の計算式

【算式中の符号の説明】(まずは青字のみお読み下さい。詳しくは括弧内。)

- A…第2次相続に係る被相続人が第1次相続により取得した財産(当該第1次相続に係る被相続人からの贈与により取得した財産で相続時精算課税の適用を受けるものを含む。)につき課せられた相続税額(相続時精算課税の適用を受ける財産につき課せられた贈与税があるときは、当該課せられた贈与税の税額(法第21条の8(在外財産に対する贈与税額の控除)の規定による控除前の税額とし、延滞税、利子税、過少申告加算税、無申告加算税及び重加算税に相当する税額を除く。)を控除した後の金額をいう。)

- B…第2次相続に係る被相続人が第1次相続により取得した財産(当該第1次相続に係る被相続人からの贈与により取得した財産で相続時精算課税の適用を受けるものを含む。)の価額(債務控除をした後の金額)

- C…第2次相続により相続人及び受遺者の全員が取得した財産(当該相続に係る被相続人からの贈与により取得した財産で相続時精算課税の適用を受けるものを含む。)の価額(債務控除をした後の金額)

- D…第2次相続により当該控除対象者が取得した財産(当該相続に係る被相続人からの贈与により取得した財産で相続時精算課税の適用を受けるものを含む。)の価額(債務控除をした後の金額)

- E…第1次相続開始の時から第2次相続開始の時までの期間に相当する年数(1年未満の端数は切捨て)